El astillero vigués Hijos de J. Barreras, actualmente sumido en un proceso concursal por su ruinosa situación económica, es uno de los mayores arsenales privados de España, con unas instalaciones que tienen una superficie de 120.000 m² y capacidad para 2.400 toneladas.

Sin embargo, la larga trayectoria del astillero, que se remonta 130 años atrás, se ha visto empañada en la última década por su quiebra; la adquisición por parte de la petrolera mexicana Pemex —operación criticada recientemente por el presidente del país norteamericano, Andrés Manuel López Obrador—; su posterior compra por parte de la hotelera The Ritz-Carlton; el homicidio de su ex-CEO; su puesta nuevamente a la venta y un último concurso de acreedores. Una historia de luces y sombras que comenzó su andadura en el siglo XIX.

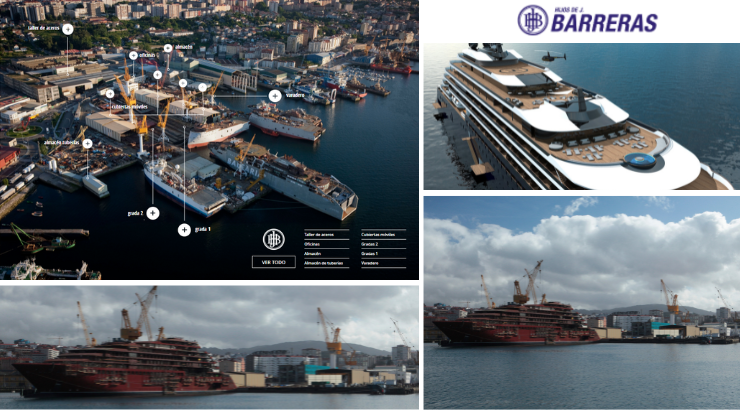

Hijos de J. Barreras una historia turbulenta nacida hace 130 años en Vigo (Pontevedra) | Fotos: hjbarreras.es

Nace Hijos de J. Barreras

Barreras tiene su origen en el empresario catalán José Barreras i Casellas, dedicado al sector de la pesca y a la salazón de la sardina, que se trasladó a Vigo (Pontevedra) a mediados del siglo XIX para expandir su negocio.

Fallecido en 1889, en 1892, su mujer, Esperanza Massó, y sus hijos, José y Federico Barreras, fundaron la sociedad ‘Viuda e Hijos de José Barreras i Casellas’. Así, comenzaron con un taller para fabricar pequeños pesqueros de madera a los que incorporaban motores de vapor importados de Reino Unido. Poco a poco, el astillero fue creciendo y estos primeros vapores ‘Tipo Vigo’ serían sustituidos por buques de acero propulsados por motores diésel a finales de los años 20. Ya en 1928 quedaría constituida la actual sociedad ‘Hijos de J. Barreras’.

Para la década de 1960, el astillero había crecido mucho y diversificado su negocio —de su fundición salían calderas para locomotoras y estructuras metálicas para puentes y estaciones de ferrocarril— y su plantilla superaba ya los 1.800 trabajadores.

Instalaciones del astillero durante la primera mitad del s. XX | Foto: Hijos de J. Barreras

Quiebra, nacionalización y auge en los 2000

En los 70 la empresa entraría en su primera gran crisis financiera, tras centrar su producción en la fabricación de dos plataformas petrolíferas para empresas estadounidenses. Problemas con el suministro de acero, unos costes sobreelevados y la devaluación del dólar supusieron un desastre económico para el astillero, que experimentó su primera quiebra.

En 1976, la empresa fue nacionalizada por el Gobierno para salvarla de la desaparición y pasó a pertenecer al antiguo Instituto Nacional de Industria (INI), sustituido por la Sociedad Estatal de Participaciones Industriales (SEPI) en 1995. La familia Barreras perdía la titularidad de su empresa tras 84 años de existencia.

El astillero se mantuvo bajo el paraguas estatal hasta que en 1998 fue privatizado. La SEPI vendió Barreras a un grupo empresarial formado por la Naviera Odiel, la atunera Albacora y el empresario vigués José García Costas —presidente de la entidad durante varios años—. Tras este cambio, durante los primeros años 2000 la entidad experimentó un periodo prolífico, en el que empezó a construir buques de mayor tonelaje y eslora, además de alto valor tecnológico, posicionándose como el primer astillero privado de España.

Imagen actual durante la construcción de un buque | Foto: Hijos de J. Barreras

Primer proceso concursal y llegada de Pemex

Para comienzos de la siguiente década, más concretamente en 2011, Barreras presentó un concurso de acreedores de manera voluntaria, que finalmente fue superado por medio de una ampliación de capital y un plan de pagos con las empresas auxiliares acreedoras.

En 2013 la petrolera estatal mexicana Pemex entró en el capital de Barreras, haciéndose con el 51% del accionariado a través de su subsidiaria PMI Holdings. La empresa mexicana presentó un ambicioso plan para la renovación de su flota y otros encargos e, incluso, se llegó a estudiar la posibilidad de construir un astillero similar en México. Sin embargo, la bajada del precio del petróleo provocó una crisis económica en la petrolera azteca y se vio obligada a cancelar los proyectos y grandes inversiones anunciadas.

Petrolera estatal mexicana Pemex (Petróleos Mexicanos) | Foto: (CC BY 2.0)

Etapa Ritz-Carlton

En 2017 Hijos de J. Barreras firmó un contrato con la división de cruceros de la cadena hotelera The Ritz-Carlton, para la construcción del crucero de lujo ‘Evrima’, valorado inicialmente en 250 millones de euros. Pero, de nuevo, los sobrecostes y retrasos durante la fabricación del buque dejaron en una grave situación económica al astillero.

La acumulación de una deuda de 50 millones de euros con las empresas subcontratadas introdujo de nuevo a Barreras en una situación preconcursal en 2019. Para evitar una nueva entrada en un concurso de acreedores y desbloquear el proyecto del Evrima, The Ritz-Carlton Yacht Collection —filial de cruceros del grupo— se vio obligada a adquirir el astillero y asumir los elevados sobrecostes del proyecto.

Buques de gran tonelaje | Foto: Hijos de J. Barreras

A finales de 2020 el grupo estadounidense creó la sociedad Cruise Yacht Yardco Ltd. para adquirir el 100% del accionariado del astillero —en manos de Pemex, el grupo Albacora y las entidades bancarias CESCE y Caixabank— y presentar un plan de rescate. Así terminó la turbulenta relación del constructor naval con la mexicana Pemex, criticada recientemente por el presidente del país norteamericano, Andrés Manuel López Obrador, al catalogarla de “estafa” por parte de la Xunta de Galicia, organismo que gestionó las negociaciones entre el astillero y la petrolera mexicana.

Diseño del crucero de lujo Evrima | Foto: Hijos de J. Barreras

Venta y homicidio del ex-CEO

La situación de Barreras no mejoró tras la adquisición por parte de Ritz-Carlton y tampoco se desbloqueó la construcción del Evrima. Por lo tanto, el grupo estadounidense decidió llevarse el crucero de lujo inacabado a los astilleros de Santander a comienzos de 2021. Ya en julio de ese mismo año se destituyó tanto a su consejero delegado (CEO), José Rosado, junto a toda la directiva y se decidió poner en venta las instalaciones del astillero.

La extensa y turbulenta historia de Barreras depararía una vuelta de tuerca más a su complicado entorno, ya que, en medio de la teórica fase final de venta, el cadáver de Rosado fue hallado sin signos de violencia en una habitación del hotel The Westin Palace Madrid, el 30 de octubre de ese mismo año.

Ya en diciembre de 2021, Cruise Yacht Yardco recibió el interés de tres empresas; Astilleros Armón Vigo, Astilleros Gondán y Marina Meridional (Grupo Meridional); que presentaron sendas ofertas vinculantes para hacerse con las instalaciones del puerto de Vigo. De forma paralela, en ese mismo mes, la Policía Nacional detuvo a dos sospechosos acusados del homicidio de su ex-CEO, José Rosado.

Si bien se pensó inicialmente que se trataba de una muerte natural, la autopsia practicada reveló grandes cantidades de sustancias psicotrópicas y alcohol en el organismo de la víctima, que le generaron un edema pulmonar. La investigación policial reveló que Rosado conoció a los dos detenidos (varones de 39 y 29 años) durante una fiesta en la noche del 29 al 30 de octubre. Estos lo acompañaron a su habitación del hotel Palace, donde lo drogaron con el objetivo de robarle objetos de valor, pero la alta carga de sustancias que le suministraron provocó su muerte.

Última etapa concursal

Como la venta no terminaba de cerrarse, la situación económica de la empresa seguía empeorando, hasta tal punto que el pasado enero de 2022 Kroll presentó ante el Juzgado de lo Mercantil de Pontevedra el concurso voluntario de acreedores. Con tal de evitar que las instalaciones de Vigo siguieran devaluándose por la demora del proceso concursal, desde la consultora se propuso una venta directa de la unidad productiva del astillero a una de las tres empresas que ya habían hecho ofertas en firme —Astilleros Armón Vigo, Astilleros Gondán y Marina Meridional—.

Por lo tanto, el pasado 9 de febrero la Justicia gallega autorizó de forma definitiva al administrador concursal a iniciar el proceso de venta directa y habilitó un último plazo de diez días para que las empresas interesadas mejoraran, si así lo estimaban oportuno, las ofertas vinculantes presentadas a finales de 2021.

Tal y como detalla el auto judicial, una vez que el administrador concursal reciba las ofertas finales, se abrirá un plazo de audiencia tanto para los representantes de los trabajadores como para la concursada, los acreedores y la autoridad portuaria. Concluido este último plazo, la gestora del astillero —el despacho de abogados vigués Tahice Legal— emitirá un informe de valoración con el resultado final.