Los accionistas de TUI Group han decidido este martes dar un paso importante para el futuro del gigante turístico. Durante la 64ª Asamblea General del grupo, la junta ha aprobado por mayoría (98%) una ampliación de capital. El objetivo de Sebastian Ebel, CEO de TUI, es usar ese dinero para pagar otra parte de los préstamos estatales que ayudaron a la compañía a sobrevivir durante la crisis del coronavirus.

El proceso de esta ampliación de capital será el siguiente: primero se reducirá la participación de cada accionista a una décima parte; después, si se acogen al derecho de suscripción, abonarán por hacerse con un nuevo paquete de acciones y alcanzar la misma cantidad de acciones que tenían originalmente. De esta forma, el grupo prevé conseguir unos 1.800 millones de euros, de los cuales 420 se emplearían en pagar la llamada Participación Silenciosa del Fondo de Estabilización Económica (WSF) y la parte restante para un bono convertible suscrito por el WSF en agosto de 2020.

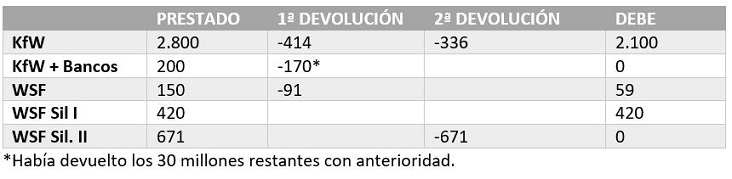

Cabe recordar que el grupo TUI recibió 4.300 millones de euros del Estado en diferentes fases. Mantienen una deuda de 2.600 millones con el Estado que, tras el acuerdo alcanzado hoy, se reducirá considerablemente.

Tabla de ayudas estatales y devoluciones de TUI Group Tourinews

Desde el diario especializado FVW consideran que los accionistas acceden a otra ampliación de capital y a “prestar” el dinero a TUI para solventar su deuda, entre otros motivos, por la confianza generada por la gestión de Ebel, ya que el touroperador ha conseguido una buena cifra de reservas para el invierno actual.